遺留分侵害額の計算方法を弁護士が解説【具体例付き】

遺留分侵害額請求権を行使したり、遺留分を侵害しない遺言を作成するためには、遺留分の計算を行う必要があります。では、その具体的な計算方法はどのようなものになるでしょうか。このページでは、次のような想定事例をもとに、遺留分と遺留分侵害額の計算方法を弁護士が解説します。

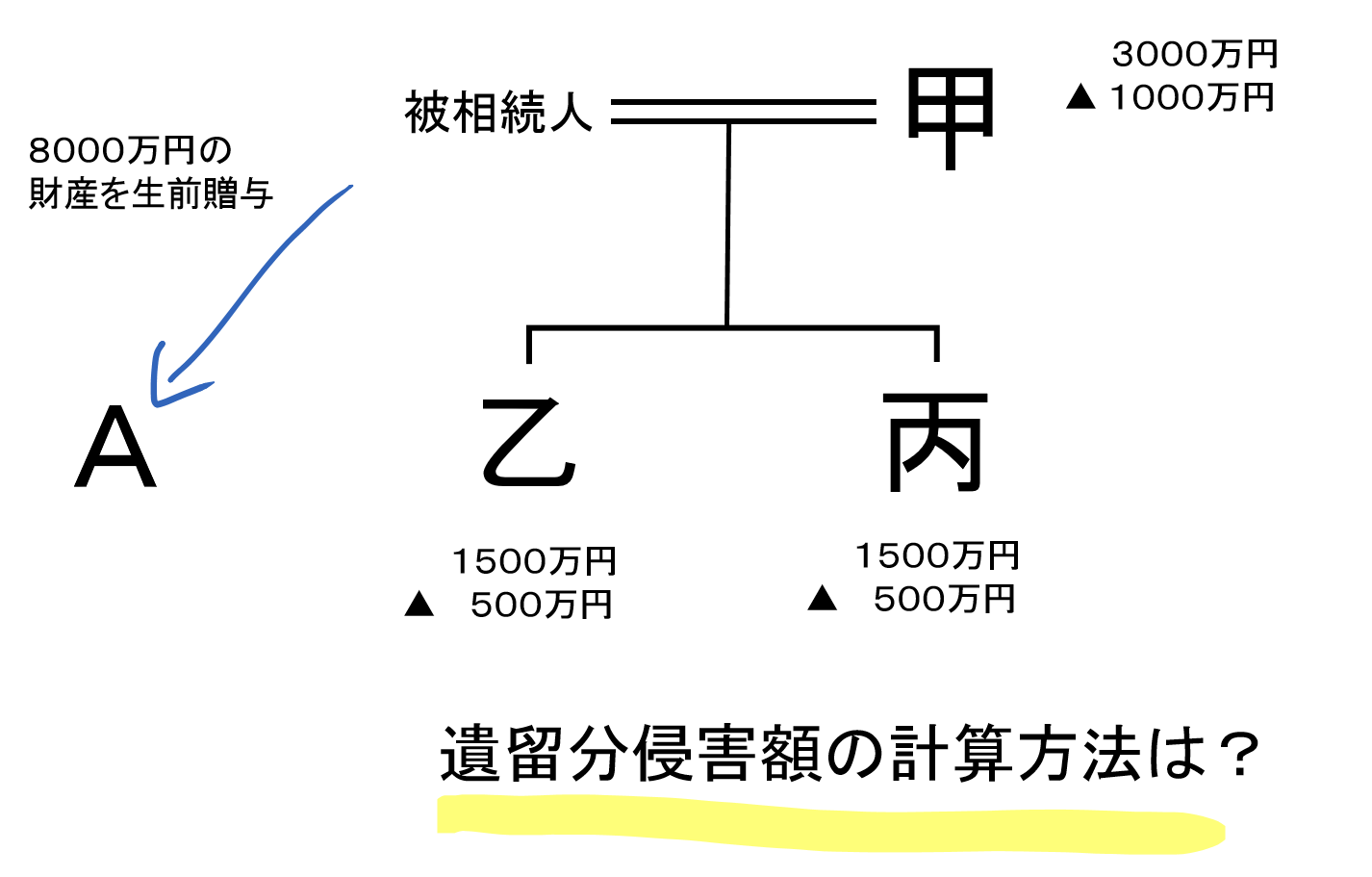

- 相続人は配偶者甲と子供2人(乙と丙)

- 被相続人は、死亡する3ヶ月前、第三者Aに対して8000万円の生前贈与を行った。

- 被相続人の相続開始時の積極財産の価額は6000万円。法定相続分に従って甲が3000万円、乙・丙が各1500万円を相続。

- 被相続人の相続開始時の債務の総額は2000万円。法定相続分に従って甲が1000万円、乙・丙が各500万円を負担。

あなたの「遺留分」はいくら?遺留分額の計算(第1段階)

遺留分侵害額の計算にあたっては、次のような段階を踏んで計算を進めるとわかりやすいです。

- 第1段階:あなたの「遺留分」がいくらとなるか

- 第2段階:あなたの遺留分がどの程度「侵害」されているか

そこで、以下ではまず、あなたの遺留分がいくらとなるか(これを「遺留分額」といいます。)の計算方法を解説します。

遺留分額を算出する方法の概要

遺留分の計算方法は、簡略化すると、次のようにして計算することになります。

- ア:遺留分を算定するための財産の価額

- イ:総体的遺留分率

- ウ:個別の権利者の法定相続分

一見すると難しそうな単語が並び始めましたが、大丈夫です。以下、各要素をわかりやすく説明します。

ア 遺留分を算定するための財産の価額

遺留分を算定するための財産の価額については、民法が次のような規定を設けています。

(遺留分を算定するための財産の価額)

第千四十三条 遺留分を算定するための財産の価額は、被相続人が相続開始の時において有した財産の価額にその贈与した財産の価額を加えた額から債務の全額を控除した額とする。

2 条件付きの権利又は存続期間の不確定な権利は、家庭裁判所が選任した鑑定人の評価に従って、その価格を定める。

第千四十四条 贈与は、相続開始前の一年間にしたものに限り、前条の規定によりその価額を算入する。当事者双方が遺留分権利者に損害を加えることを知って贈与をしたときは、一年前の日より前にしたものについても、同様とする。

2 第九百四条の規定は、前項に規定する贈与の価額について準用する。

3 相続人に対する贈与についての第一項の規定の適用については、同項中「一年」とあるのは「十年」と、「価額」とあるのは「価額(婚姻若しくは養子縁組のため又は生計の資本として受けた贈与の価額に限る。)」とする。

第千四十五条 負担付贈与がされた場合における第千四十三条第一項に規定する贈与した財産の価額は、その目的の価額から負担の価額を控除した額とする。

2 不相当な対価をもってした有償行為は、当事者双方が遺留分権利者に損害を加えることを知ってしたものに限り、当該対価を負担の価額とする負担付贈与とみなす。

引用元:e-Gov法令検索

ここでの基本は1043条1項です。「遺留分を算定するための財産の価額」は、

- ⅰ「被相続人が相続開始の時において有した財産の価額」に

- ⅱ「贈与した財産の価額」を加算し

- ⅲ「債務の全額」を控除

して計算するということが書いてあります。つまり、「ⅰ+ⅱ-ⅲ」ですね。

ここで、「ⅰ-ⅲ」は相続開始時点での積極財産と消極財産の差額、会社でいえば純資産のようなものと考えてください。

ⅱは被相続人が行った生前贈与財産の価額です。但し、1044条によって、算入対象となる贈与が以下のものに限定されています。

- 相続開始から1年以内に行った贈与

- 相続開始から10年以内に相続人に対して行った特別受益に該当する贈与※1

- 時期にかかわらず、当事者双方が遺留分権利者に損害を加えることを知って行った贈与

要するに、被相続人が亡くなった時点(相続開始時)に残っていた資産(ⅰ)や負債(ⅲ)については全部算入、それ以前になした生前贈与分(ⅱ)については一定範囲のものに限定して算入ということになります。

※1 平成30年の相続法改正によって、相続人に対して行なった特別受益に該当する贈与については、相続開始前10年以内のものだけを算入するという取り扱いに変更されました。したがって、同改正法の適用がない2019年6月までに発生した相続に関しては、計算結果が異なる可能性がありますのでご注意ください。

本事例における「遺留分を算定するための財産の価額」

以上を踏まえて、本事例における「遺留分を算定するための財産の価額」を計算してみましょう。

本事例では、

- ⅰ 相続開始時の財産額:6000万円

- ⅱ 生前贈与(相続開始3ヶ月前):8000万円

- ⅲ 相続開始時の債務額:2000万円

です。したがって、「遺留分を算定するための財産の価額」は

- =6000万円+8000万円-2000万円

- =12000万円

となります。

イ 総体的遺留分率

総体的遺留分率とは、遺留分算定の基礎となる財産価額に対し、遺留分権利者全体が確保できる遺留分の割合です。総体的遺留分率については、民法1042条1項が次のように規定しています。

(遺留分の帰属及びその割合)

第千四十二条 兄弟姉妹以外の相続人は、遺留分として、次条第一項に規定する遺留分を算定するための財産の価額に、次の各号に掲げる区分に応じてそれぞれ当該各号に定める割合を乗じた額を受ける。

一 直系尊属のみが相続人である場合 三分の一

二 前号に掲げる場合以外の場合 二分の一

2 相続人が数人ある場合には、前項各号に定める割合は、これらに第九百条及び第九百一条の規定により算定したその各自の相続分を乗じた割合とする。

引用元:e-Gov法令検索

上記の規定にあるとおり、法定相続人がどのような続柄の人で構成されるかによって、総体的遺留分率は変動します。相続人が直系尊属(父母・祖父母)のみである場合には1/3、それ以外の場合には1/2です。

なお、上記規定からも分かるとおり、遺留分が認められるのは「兄妹姉妹以外の相続人」です。つまり、被相続人の兄妹姉妹には、そもそも遺留分が認められません。

本事例における総体的遺留分率

本事例では、遺留分権利者が配偶者と子で構成されますので、2分の1が総体的遺留分率ということになります。

ウ 個別の権利者の法定相続分

相続人が数人ある場合には、各遺留分権利者に認められる遺留分(これを個別的遺留分といいます)の割合は、総体的遺留分に各自の法定相続分をかけ算した割合とするものとされています(民法1042条2項)。

逆に、遺留分権利者が1名のみの場合には、総体的遺留分率=個別的遺留分率ということになります。

本事例における法定相続分

本事例では、遺留分権利者が配偶者(甲)と子(乙、丙)となり、各人の法定相続分は以下のとおりとなります。

- 配偶者(甲):1/2

- 子(乙、丙):各1/4

まとめ:各遺留分権利者に認められる遺留分額

以上の結果、本事例で各相続人に認められる遺留分の具体的な価額は、次のようになります。

- 配偶者(甲):12000万円×1/2×1/2=3000万円

- 子(乙):12000万円×1/2×1/4=1500万円

- 子(丙):12000万円×1/2×1/4=1500万円

遺留分は「侵害」されているか?遺留分侵害額の算定(第2段階)

遺留分権利者それぞれの遺留分の価額が算出できたところで、第2段階として、その遺留分が「侵害」されているか、及びその侵害額はいくらかを判断します。

遺留分侵害額の計算方法

遺留分侵害額の計算方法については、民法1046条が次のように定めています。

(遺留分侵害額の請求)

第千四十六条 遺留分権利者及びその承継人は、受遺者(特定財産承継遺言により財産を承継し又は相続分の指定を受けた相続人を含む。以下この章において同じ。)又は受贈者に対し、遺留分侵害額に相当する金銭の支払を請求することができる。

2 遺留分侵害額は、第千四十二条の規定による遺留分から第一号及び第二号に掲げる額を控除し、これに第三号に掲げる額を加算して算定する。

一 遺留分権利者が受けた遺贈又は第九百三条第一項に規定する贈与の価額

二 第九百条から第九百二条まで、第九百三条及び第九百四条の規定により算定した相続分に応じて遺留分権利者が取得すべき遺産の価額

三 被相続人が相続開始の時において有した債務のうち、第八百九十九条の規定により遺留分権利者が承継する債務(次条第三項において「遺留分権利者承継債務」という。)の額

引用元:e-Gov法令検索

1046条2項によれば、ある遺留権利者の遺留分侵害額は、

- ⅰ 遺留分権利者の遺留分額から、

- ⅱ 遺留分権利者が受けた遺贈または特別受益の価額を控除し

- ⅲ 遺留分権利者が相続により取得する財産の価額を控除し

- ⅳ 遺留分権利者が承継する相続債務の額を加算

して計算するとされています。つまり、「ⅰ-ⅱ-ⅲ+ⅳ」です。

なお、上記計算の結果が負の値(ゼロを下回るマイナス値)となった場合には、遺留分は侵害されていないということになります。

以下では、上の算定式にあてはめて、本事例で甲・乙・丙の各遺留分が侵害されているかどうかを判断していきましょう。

甲の遺留分侵害額

まず、甲の遺留分侵害額を算定すると、次のようになります。

本事例における甲の遺留分侵害額

本事例では、

- ⅰ:甲の遺留分額:3000万円

- ⅱ:甲が受けた遺贈または特別受益:0円

- ⅲ:甲が相続により取得する金額:3000万円

- ⅳ:甲が承継する相続債務の額:1000万円

です。したがって、甲の遺留分侵害額は、

- ⅰ-ⅱ-ⅲ+ⅳ

- =3000万円-0円-3000万円+1000万円

- =1000万円

以上のとおり、本事例では、甲について1000万円の遺留分侵害があるという計算になります。

乙の遺留分侵害額

次に、乙の遺留分侵害額を算定すると、次のようになります。

本事例における乙の遺留分侵害額

本事例では、

- ⅰ:乙の遺留分額:1500万円

- ⅱ:乙が受けた遺贈または特別受益:0円

- ⅲ:乙が相続により取得する金額:1500万円

- ⅳ:乙が承継する相続債務の額:500万円

です。したがって、乙の遺留分侵害額は、

- ⅰ-ⅱ-ⅲ+ⅳ

- =1500万円-0円-1500万円+500万円

- =500万円

以上のとおり、本事例では、乙について500万円の遺留分侵害があるということになります。なお、丙については、ⅰからⅳの数値がすべて乙と同じですので、丙についても同様に500万円の遺留分侵害があるということになります。

侵害された遺留分の回復は遺留分侵害額請求で

遺留分計算の結果、遺留分侵害があることが認められた場合、遺留分権利者は、遺留分侵害額請求を行うことによって自己の遺留分を回復することができます。具体的には、遺留分権利者は、遺留分を侵害する贈与や遺言によって財産を受け取った者に対し、遺留分侵害額に相当する金銭の支払を請求※2することができます(民法1046条1項)。

これを本事例に即して言えば、甲・乙・丙は、生前贈与の受贈者である第三者Aに対する遺留分侵害額請求権を行使(通常は、内容証明郵便で意思表示を行います)することにより、それぞれの遺留分侵害額に相当する限度の金銭の支払いをうけることが可能です。

※2 平成30年相続法改正の結果、侵害された遺留分の回復方法は遺留分侵害額に相当する金銭の支払請求権となりました。しかし、それ以前は、遺留分減殺請求権の行使により遺留分侵害額の限度で減殺対象となる贈与や遺言の効力が失われ、当該贈与や遺言の対象とされていた物について共有関係が発生することが原則であり、遺留分減殺請求を受けた者が金銭による価額賠償を選択した場合に限り金銭解決とするという複雑な仕組みとなっていました。このため、上記改正法の適用がない2019年6月以前に発生した相続に関しては、遺留分侵害の回復方法について注意が必要です。

まとめ

以上、遺留分侵害額の計算について解説をしてきました。このページでは、まずは遺留分計算の仕組みを理解していただくという目的から、比較的単純な事例を用いて説明をしています。しかし、実際の遺留分計算の実務ではより複雑な計算となることが少なくありません。

弁護士法人ポートでは、遺留分の計算に関するご相談・ご依頼をお受けしております。遺留分の計算についてお困りのことがある方は、ぜひ当事務所の無料法律相談をご利用ください。